「名義預金」

相続税の税務調査の際に必ずと言っていいほど問題になるポイントです。

名義預金とは亡くなった方の名義ではないものの、亡くなった方の財産とみなされる預金のことを言います。

亡くなった方の財産とみなされてしまうと、相続税の課税の対象になってしまいます。

税務調査の際には、調査官は亡くなった方の預金通帳だけでなく、ご家族の預金通帳もチェックします。そして次のようなことを確認します。

1.通帳、印鑑の保管状況(誰がその通帳を持っていたか)

2.通帳の使用状況(使用履歴はあるか、誰が入金・出金を行なっていたか)

3.どうやって手に入れたお金か 等

以上の質問の回答内容により、名義預金として課税すべきかどうかを判断します。

名義預金として課税されないためには、間違いなくその名義人の預金であったということを示さなければなりません。

その名義人のものであるということは、その名義人が自身でその通帳と印鑑を管理しており(上記1)、その名義人が自身で入出金を行なっており(上記2)、自身が稼いだり、正式に贈与を受けたりして手に入れたお金(上記3)であるということです。

よくあるケース 子・孫名義の預金

皆さんよくお孫さんのために、お孫さん名義の通帳にコツコツとお金を貯めてみえます。それ自体はとてもいいことなのですが、やり方を間違えると名義預金として課税されてしまいます。次の①から③はこのケースでよく遭遇する場面なのですが…

①「孫はまだ若いので、大きなお金を渡すのが心配なんだよね。だから本人には預金の存在は知らせてないんです。」

②「贈与は年間110万円までというのは承知している。だから毎年その金額の範囲内で積立てているから心配ない。贈与の契約書?家族同士だからめんどくさいので特に作ってないよ。」

③「この孫名義の預金は、10年以上前に私のお金を移動してできた預金です。でも贈与税の時効が過ぎているから問題になりませんよね?」

……3つともアウトです。上から順に。

①のケース

本人がその預金の存在を知らないのに、その預金を管理しているとはとても言えません。心配なのは確かに分かりますが、通帳や印鑑は本人に管理させる必要があります。本人がその預金を引き出し、使っているということも自身で管理している証拠になります。

②のケース

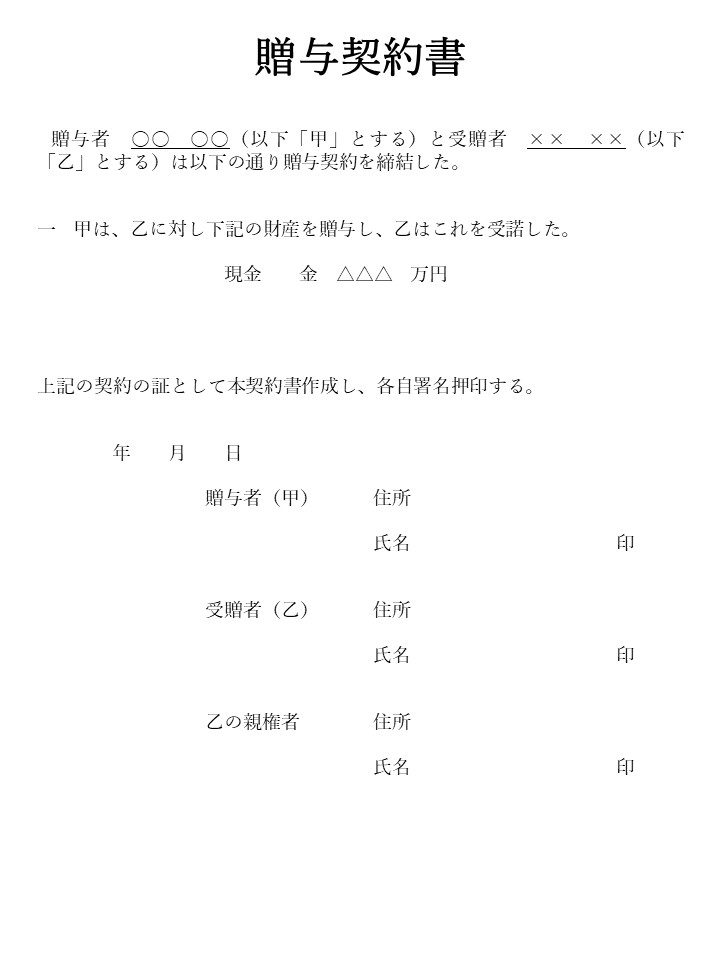

贈与とはあげる側の「あげます」という意思表示と、もらう側の「もらう」というお互いの意思表示があってはじめて成立します。あげる側がいくらあげたと思っていても、もらう側がもらったことを認識していなければそれは贈与とは言えず、名義預金とされてしまいます。面倒ですが贈与契約書を作ることにより、お互いの意思を明確にして下さい。未成年の場合は親権者の署名も必要になります。贈与税の申告をすれば大丈夫だということで、110万円を少し上回る程度の贈与を行なっている方も見えますが、この場合も契約書は必ず作るようにしましょう(贈与税の納税はあくまで証拠の1つに過ぎない、つまり贈与の決定的証拠にはならないという国税不服審判所の採決事例があります。)。

現金贈与契約書様式

③のケース

確かに贈与税の時効は6年(故意の場合は7年)です。しかし名義預金の場合にはそもそも贈与が成立していません。贈与が成立していないということは、亡くなった方のお金のままということです。贈与税の時効かどうかは全く関係ないのです。亡くなった方本人の財産とされてしまうので相続財産として計上しなければなりません。

よくあるケース 配偶者名義の預金

専業主婦である奥様がご主人から生活費をもらい、あまりを自分の預金として積立ているケースはよくあります。いわゆるへそくりです。実はこれも名義預金とされる可能性があります。生活費のあまりといっても、もとは誰が稼いだお金かというと、夫が稼いだお金です。夫婦お互いの財産は夫婦の共有財産だから大丈夫だと思われている方が見えますが、名義預金の判定では、それぞれが稼いだお金は稼いだ人のものという認識がされます。

税務調査の際にはご家族のお仕事や経歴についても質問されます。これはそのご家族の方の稼ぐ力を見極めるためです。結婚以来40年間専業主婦だったのに、預金残高が何千万円とあるのは調査官の目から見ると不自然に映ります。こういった不自然さから調査官は隠れた財産を見つけていくわけです。

まとめ

名義預金と指摘を受けないためのポイントです。

①通帳と印鑑は名義人本人に管理させる。

②必ず贈与契約書を作る。未成年の場合には親権者のサインも必要。

③本人に使ってもらう。

現預金の動きは税務調査の中でも一番詳しく調べられる点です。ご自身の預金が名義預金にあたるかどうか、相続税申告の際には税理士に確認してもらうことも大切です。よかれと思ってつくった家族名義の預金が思わぬ課税を受けないためにも、上記のポイントにお気をつけ下さい。